170 mln zł oszczędności emerytalnych w PPE zarządzanym przez Polski Gaz TUW na Życie.

20 lipca 2021 roku minął pierwszy rok działalności ubezpieczeniowych funduszy kapitałowych Polski Gaz TUW na Życie. Do tej pory zarządy 16 spółek z Grupy Kapitałowej PGNiG wspólnie z reprezentacjami pracowników podjęły decyzje o przeniesieniu pracowniczych programów emerytalnych (PPE) do Polski Gaz Towarzystwa Ubezpieczeń na Życie.

Obecnie ponad 5 tys. pracowników z 16 spółek Grupy PGNiG posiada oszczędności emerytalne o łącznej wartości ponad 170 mln zł, które są ulokowane w funduszach kapitałowych Polski Gaz TUW na Życie. Oznacza to, że średnia wartość lokat na jednego pracownika w PPE wynosi ponad 33 tysiące zł. Warto przypomnieć, że co miesiąc na konta PPE pracowników pracodawca wpłaca składkę miesięczną w wysokości kilku procent wynagrodzenia, a wpłacane środki są inwestowane w ubezpieczeniowe fundusze kapitałowe.

Wyniki inwestycyjne.

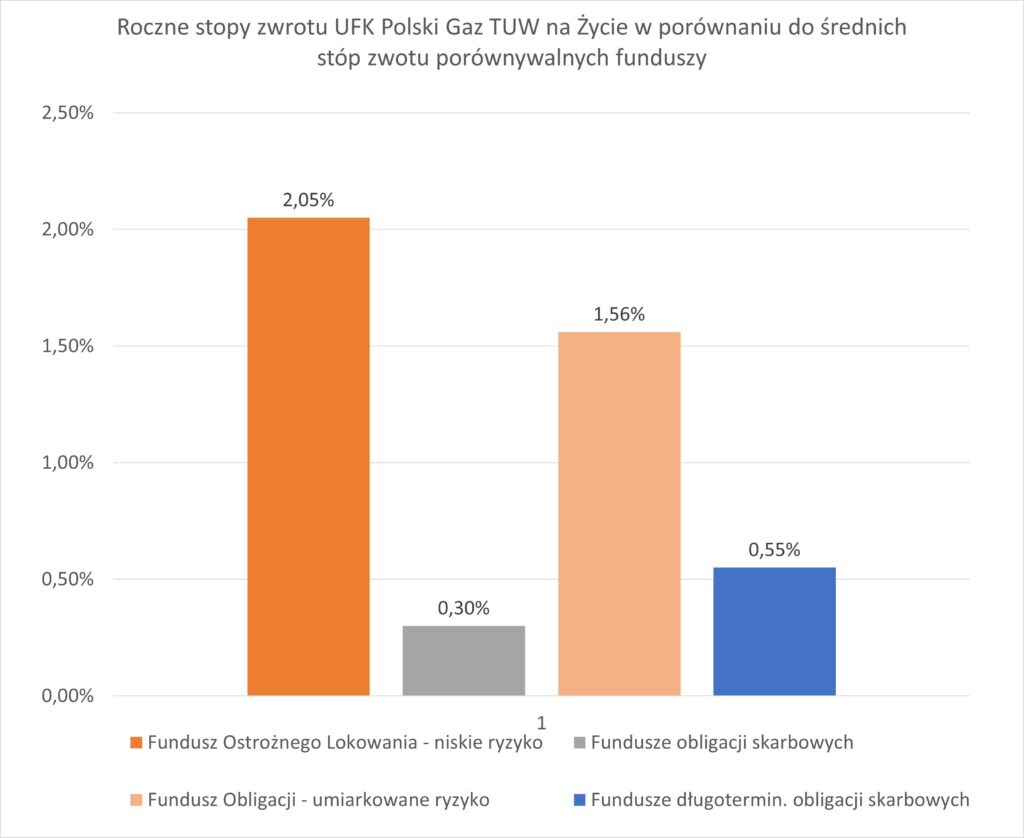

Po roku działalności wszystkie fundusze osiągnęły dodatnie stopy zwrotu, mimo trudnej sytuacji gospodarczej wywołanej pandemią. Polityka niskich stóp procentowych prowadzona przez banki centralne na całym świecie spowodowała, że oprocentowanie lokat bankowych jest bliskie zeru, a rentowności polskich obligacji skarbowych notowanych na giełdach wynoszą poniżej 2%.

W tych warunkach wycena Funduszu Ostrożnego Lokowania Polski Gaz TUW na Życie wzrosła w ciągu roku działalności o +2,05%, a wycena Funduszu Obligacji Polski Gaz TUW na Życie o +1,56%. Wyniki tych funduszy są bardzo dobre na tle średnich wyników funduszy inwestycyjnych o podobnej strategii inwestycyjnej. Wg wyliczeń firmy analitycznej Analizy Online w tym samym okresie średnia stopa zwrotu funduszy inwestujących w polskie obligacje skarbowe wyniosła 0,30%, natomiast średnia stopa zwrotu funduszy inwestujących w długoterminowe obligacje skarbowe wyniosła +0,55%.

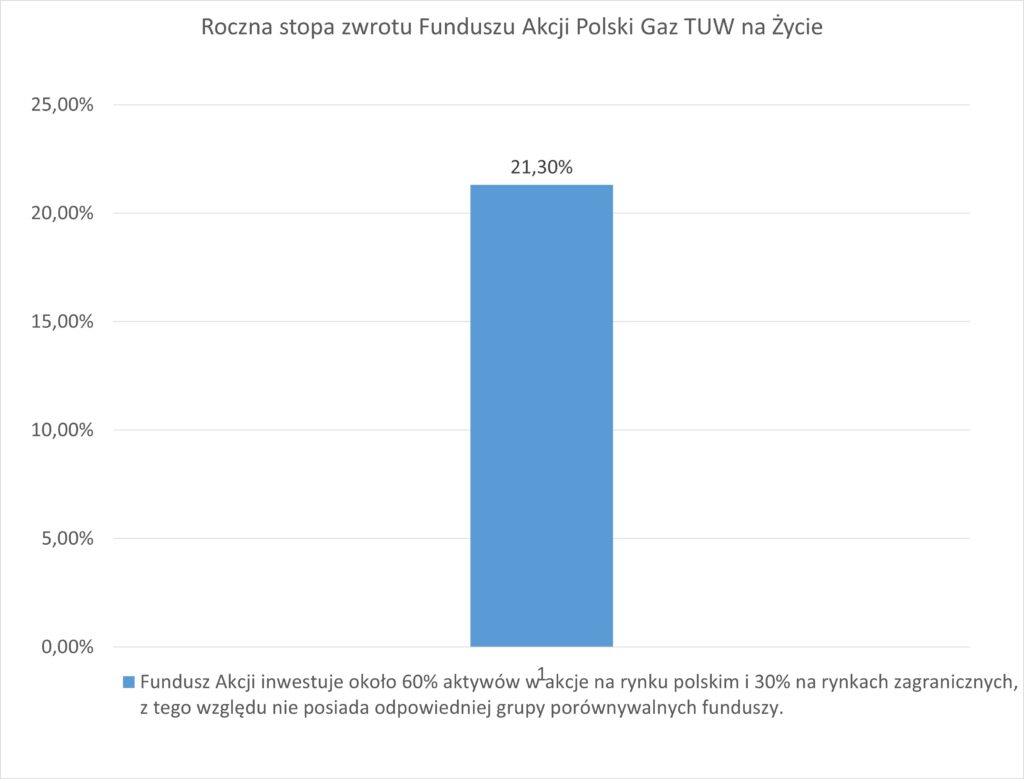

Znacznie wyższą stopę zwrotu osiągnął Fundusz Akcji Polski Gaz TUW na Życie. W początkowym okresie jego notowania zniżkowały, jednak od listopada ubiegłego roku jego wycena była w trendzie rosnącym i 20 lipca 2021 roku przekroczyła 303 zł, co oznacza wzrost o ponad 21% w ciągu roku. Należy jednak pamiętać, że fundusz ten charakteryzuje się wysokim ryzykiem, jego wycena podlega wahaniom w rytm wahań koniunktury giełdowej i powinien być traktowany jako inwestycja długoterminowa. W krótkim terminie ceny akcji zależą od nastrojów inwestorów, w długim terminie stopy zwrotu indeksów giełdowych zależą od wyników działalności biznesowej prowadzonej przez spółki giełdowe. Aby wykorzystać możliwości wynikające z inwestowania w najbardziej innowacyjne i rentowne firmy na świecie, część swoich środków Fundusz Akcji inwestuje na rynkach zagranicznych, głównie w USA i Europie Zachodniej.

Perspektywy wzrostu gospodarczego.

Pandemia i decyzje administracyjne o zamknięciu lub ograniczeniu wielu obszarów działalności gospodarczej i społecznej spowodowały spadek światowego PKB w 2020 roku o ponad 3,2%. Była to pierwsza od II wojny światowej recesja nie spowodowana przez czynniki natury ekonomicznej czy finansowej. Po opracowaniu szczepionki świat stopniowo wychodzi z recesji. Kraje które miały dostęp do szczepionek i dzięki temu mogły zrezygnować z obostrzeń epidemiologicznych przeżywają mocne odbicie gospodarcze. Nie wszystkie sektory gospodarki już się odrodziły, ale większość w krajach rozwiniętych przeżywa silną poprawę koniunktury. Polityka niskich stóp procentowych wprowadzona przez banki centralne i programy pomocowe (tarcze antykryzysowe) finansowane przez rządy w znaczącym stopniu zmniejszyły skutki recesji. Perspektywy wzrostu gospodarczego szacowane przez ekonomistów wyglądają dobrze. Prognozują oni nie tylko mocne odbicie w 2021 roku, ale także kontynuację (w bardziej umiarkowanym stopniu) wzrostu gospodarczego w 2022 roku. W dalszym ciągu gospodarce sprzyjać będzie polityka niskich stóp procentowych i programy wspierające gospodarkę. Istotnym wsparciem będzie zorganizowany przez Unie Europejską program odbudowy po COVID-19 (New Generation EU) o wartości 750 mld Euro, z którego część przypadnie Polsce. W tych warunkach gospodarczych istnieje duża szansa na utrzymanie się dobrej koniunktury na rynkach akcji. Obligacje skarbowe, czyli lokaty o najniższym ryzyku, ze względu na politykę niskich stóp procentowych, jeszcze przez pewien czas niestety będą przynosić stopy zwrotu niższe od wskaźnika inflacji. Prezesi banków centralnych są przekonani, że obecny wysoki poziom inflacji jest przejściowy. Jednak przedłużający się okres wysokiej inflacji i ewentualne nowe, warianty wirusa stanowiłyby największe zagrożenie dla gospodarki i rynków kapitałowych.

Który fundusz wybrać ?

Mogłoby się wydawać, że najlepiej wybrać fundusz, który ostatnio osiągnął najwyższe zyski. Nie jest to jednak dobra strategia, bo wyniki funduszy, zwłaszcza tych ryzykownych, w kolejnych okresach mogą się pogorszyć lub przynieść straty. Dobra strategia lokowania polega na rozsądnej dywersyfikacji, czyli podzieleniu lokat w odpowiednich proporcjach na kilka funduszy o różnej strategii inwestycyjnej. Taką strategię realizuje rekomendowany model alokacji, który jest domyślnym rozwiązaniem w naszym programie. Realizuje on tzw. strategię „cyklu życia”. Udział poszczególnych funduszy w portfelu każdego pracownika jest co roku automatycznie dostosowywany do wieku pracownika tak, aby odpowiadał modelowej alokacji dla jego wieku. W portfelu młodych pracowników, poniżej 40 roku życia największy udział ma Fundusz Akcji. Osoby którym pozostało mniej lat do emerytury powinni inwestować ostrożniej, dlatego udział lokat w akcje po 40 roku życia stopniowo maleje. Osoby, które mają kilka lat do emerytury nie powinny lokować w akcje, bo w przypadku niekorzystnej koniunktury musiałaby wypłacić pieniądze przy niskiej wycenie funduszu. Rekomendowany model alokacji jest bardzo popularny i stosowany jest przez ponad 99% pracowników.